融資とは?

融資とは、個人または法人が金融機関等から必要な資金を調達することです。

個人であれば、マンションなどの住宅購入や自動車購入、教育費などの不足を補う目的で融資を受ける機会は多いでしょうし、法人ならば事業の拡大や設備購入目的の設備資金や日々の支払いや経営の維持の為に運転資金を調達します。

ただ、「資金を調達」と言っても、資金を無条件提供してくれるわけではなく、何らかの形で借り入れることを融資と言います。

また、融資は現実的に返済が可能かどうか厳格な審査を経て、必要な書類を提出し、金融機関のOKが出て初めて融資(資金の貸し出し)が行われます。

300万円までなら収入証明書は原則不要という融資も最近は多いですが、基本的には一定の収入があることに加え連帯保証人や同等の担保も必要になるため、誰もが気軽に融資を受けられるわけではありません。

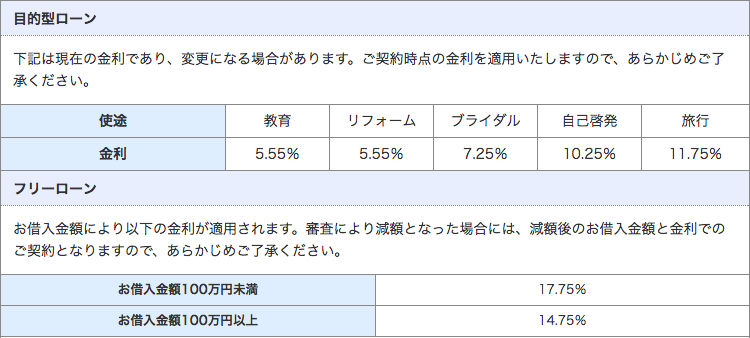

資金使途によって金利が変わることも融資の特徴の一つです。

例えば、私が使っているジャパンネット銀行では以下の通り目的別ローンの金利を定めています。(2017年1月現在)

表を見て頂ければ分かるように、目的が決まっている方が(資金使途が明確な方が)金利も安くなります。

融資とキャッシング

「融資」と言うと、手続きが面倒で、書類がたくさん必要になる借入をイメージしますが、カード1枚で手軽に借入できる、クレジット会社のキャッシングやカードローンも融資の一種です。

融資の際には、複雑な審査や返済可能な判断が行われますが、クレジット会社のキャッシングでは、同等の審査がカード加入時に行われています。

クレジットカード加入当初には、キャッシングやショッピング限度額が低く設定されていますが、カード利用や返済期日の厳守などにより、限度額が徐々に高く設定されるようになります。

つまり、クレジットカードを利用した融資では、クレジットおよびキャッシングの利用頻度と返済期日の厳守が、個人に対する信頼度を向上することになり、融資限度額が上がるのです。

これは事業融資などの事業主や法人向け融資でも同じことで、いきなり何の取引もなく多額のお金がぽっと借りられることはないことを肝に銘じておきましょう。

融資と出資の違い

融資と出資の違いを一言で表すならば、「貸し」と「参加」でしょう。

融資は、あくまでも「資金の貸し出し」であり、貸した資金の額にプラスして、利息を返済しなくてはなりませんし、融資を受け入れる機関は、利息を得ることが目的で資金を貸し出すわけです。

利息を得ることが目的の融資に対し、出資は提供した資金を返済する義務はありませんし、利息も付きません。

しかし、出資は資本への参加であり、場合によっては経営にまで影響力を持ちますし利息の代わりに提供した資金に相応する配当を得ることも可能です。

つまり、企業に対して出資することは、企業運営へ参加することになりますし、業績が上がれば利息より高い配当を得ることができるのです。

融資と出資を混同してしまっている方がいらっしゃいますが、上記は十分押さえた上で契約する事が大切です。

融資で自転車操業・多重債務に陥らないために

そもそも借りすぎないことが第一ですが、どうしても融資を受けなければ生活や事業が回らないこともあるでしょう。

その場合、金利の高い民間キャッシングやローンは最終手段にすることです。(闇金などの違法業者には絶対に手を出さないようにしましょう。)

日本政策金融公庫や制度融資を始め、公的機関や自治体の低金利公的融資をまずは利用することを第一とし、民間を利用する際にもきちんと返済可能な金利計算の上、計画的な借り入れを心がけましょう。

もし現時点で多重債務や長い期間の返済に追われている場合は、借金を借金でなんとかするのではなく、個人再生や過払い金がないかのチェックを専門家に依頼して、根本的な解決に目を向けることが大切です。

事業計画書作成でお悩みのあなたへ

当パックは、実際に日本政策金融公庫や制度融資(信用保証協会付融資)から融資がおりた事業計画書25例を同封しております。

「どのような事業計画書を作成すれば良いかわからない」

「事業計画書を作成したことがない」

これから日本政策金融公庫融資や信用保証協会付融資をお考えの方のお役に立てれば幸いです。